سقوط بیت کوین بعد از تأیید ETFها؛ علت چه بود؟

شنبه 23 دی 02

337 بازدید

قیمت بیت کوین اخیراً و پس از تأیید ETFهای نقدی در آمریکا کاهش نسبتاً شدیدی را تجربه کرده است که موردانتظار بسیاری از تحلیلگران بود. اما چه عواملی پشت ریزش اخیر بیت کوین بوده و آیا ممکن است این اصلاح در روزهای آینده ادامه داشته باشد؟

به گزارش کوین تلگراف، قیمت بیت کوین بین ۱۱ و ۱۲ ژانویه (۲۱ و ۲۲ دی) ۶.۸درصد سقوط کرد و با این اتفاق نظریه مشهور «با شایعه بخر و با خبر بفروش» درمورد تأیید ETFهای نقدی بیت کوین درست از آب درآمد. این اتفاق بعد از یک دوره رشد ۹۰ روزه رخ داد که با افزایش ۷۵درصدی ارزش بیت کوین همراه بود؛ روندی که تا حدودی اصلاح دیروز قیمت تا کف ۴۱٬۵۰۰ دلاری را توضیح میدهد.

همچنین بخوانید: همه چیز درباره ETF بیت کوین به زبان ساده

اکنون این سؤال در ذهن معاملهگران مطرح میشود که پس از چند مرتبه تلاش بیت کوین برای شکستن مقاومت ۴۷٬۰۰۰ دلاری، نگاه سرمایهگذاران به این ارز دیجیتال منفی شده است یا نه؟ از یک سو، دلایلی پشت ترس سرمایهگذاران است و این یعنی بخشی از بازارسازها و نهنگها که منتظر فرصتی برای خرید بیت کوین بعد از قطعیشدن عرضه ETFها بودند، ممکن است مجبور به فروش با ضرر شده باشند. علاوهبر این، ممکن است بخشی از ماینرها به دلیل نزدیکبودن هاوینگ (کمتر از ۱۰۰ روز دیگر) برای فروش بخشی از داراییهای خود تهتفشار قرار گرفته باشند.

فارغ از این یک ماینر بیت کوین تا چه اندازه سود کسب میکند، نصفشدن پاداش استخراج هر بلاک بعد از هاوینگ درآمد آنها را کمتر خواهد کرد. دادههای درونزنجیرهای نیز نشان میدهد جریان خروجی ماینرها به اوج ۶ سال گذشته خود رسیده و یک میلیارد دلار بیت کوین اخیراً روانه صرافیها شده است.

آن طور که دادههای کریپتو کوانت نشان میدهد، در گذشته نیز چندین بار دیده شده که با اوجگیری برداشت بیت کوین از آدرس ماینرها، قیمت به کف مقطعی خود رسیده است. این آمار هم میتواند باعث امیدوارترشدن خریداران شود و هم از طرفی میتواند کاملاً اتفاقی باشد. اساساً دلیل قانعکنندهای برای تأیید همبستگی بین خروجی آدرس ماینرها و نوسانهای کوتاهمدت بیت کوین وجود ندارد و در همین نمودار بارها دیده شده است که بعد از حجم قابلتوجهی برداشت از آدرس ماینرها، قیمت واکنش معنیداری از خود نشان نداده است.

برای درک عمیقتر اینکه آیا معاملهگران نسبت به بیت کوین بدبین شدهاند یا نه، باید نگاهی به بازار مشتقات (Derivatives) انداخت. برای شروع باید گفت حجم موقعیتهای معاملاتی باز (Open Interest) در بازار فیوچرز از ۳۹۲٬۱۳۰ بیت کوین در تاریخ ۵ ژانویه (۱۵ دی) با رشدی ۱۴درصدی به ۴۴۶٬۵۰۰ واحد افزایش یافته است که یعنی علاقه سرمایهگذاران به استفاده از معاملات اهرمدار در این مقطع کم نشده و ضمناً از حجم زیاد موقعیتهای لیکوییدشده طی روزهای گذشته تأثیر منفی نگرفته است. خوب است این نکته را هم در نظر داشته باشید که بورس کالای شیکاگو (CME) با ۱۳۵٬۴۸۰ BTC رهبر بازار فیوچرز بیت کوین با سهمی ۳۰درصدی در موقعیتهای معاملاتی باز است.

در قدم بعدی باید این موضوع را هم بررسی کنیم که آیا میزان استفاده از اهرمهای معاملاتی بین معاملهگران خرد تحتتأثیر نوسانهای اخیر قیمت قرار گرفته است یا نه. قراردادهای آتی دائمی (Perpetual) کارمزد مشخصی دارند که معمولاً هر ۸ ساعت یک بار نرخ آن بهروزرسانی میشود. هدف صرافیهای از دریافت این کارمزد که از آن با عنوان نرخ تأمین مالی (Funding Rate) یاد میشود، این است که از نامتعادلشدن بازار پیشگیری کنند. نرخ تأمین مالی مثبت نیز افزایش تقاضا برای استفاده از اهرمهای معاملاتی بین معاملهگران لانگ یا همان خریداران را نشان میدهد.

همان طور که از آمارها پیداست، نرخ تأمین مالی فیوچرز بیت کوین از ۴ ژانویه (۱۴ دی) در سطح ۰.۲درصد در هفته تثبیت شده است که تعادل بین تقاضا برای استفاده از اهرمهای معاملاتی میان معاملهگران شورت و لانگ را به نمایش میگذارد. در نتیجه، میتوان گفت ریزش اخیر به خاطر استفاده بیش از حد از اهرمهای معاملاتی بین معاملهگران خرد نبوده است و ضمناً شرطبندی سرمایهگذاران روی کاهش قیمت نیز دلیل افت اخیر بیت کوین نیست.

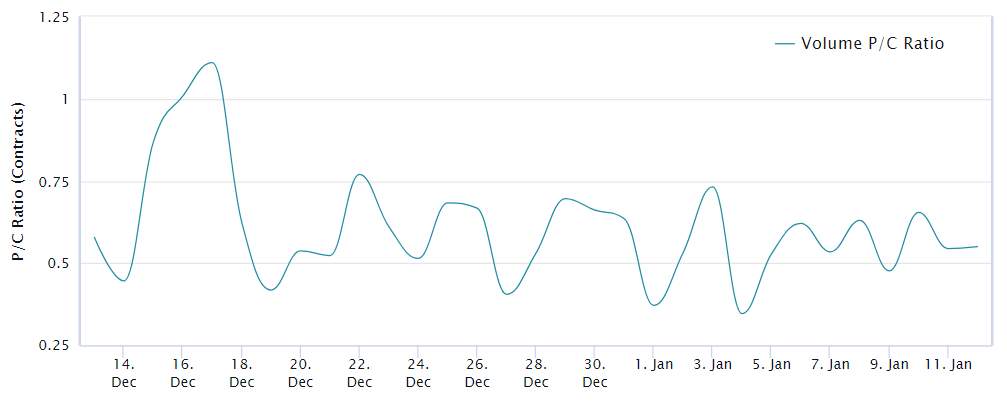

روش بعدی برای سنجش احساسات بازار این است که ببینیم بیشتر فعالیتها در بازار آپشنز (Options) بیت کوین از نوع قرارداد اختیار خرید (Call) است یا اختیار فروش (Put). بهطور کلی، نسبت ۰.۷۰ قرادادهای اختیار فروش به خرید (Put-to-Call) یعنی حجم قراردادهای اختیار فروش باز از قراردادهای اختیار خرید باز کمتر بوده و در مجموع نشانهای صعودی ارزیابی میشود. در مقابل نیز، نسبت ۱.۴۰ بین این دو یعنی حجم قراردادهای اختیار فروش بیشتر است و نشانهای نزولی در نظر گرفته میشود.

این نسبت برای بیت کوین طی ۷ روز گذشته بین ۰.۳۵ و ۰.۶۵ باقی مانده است که تقاضای کمتر برای قراردادهای اختیار فروش را نشان میدهد. اگر سرمایهگذاران از ریزش احتمالی قیمت بیت کوین ترسیده بودند، این نرخ باید حرکت به سطوحی متعادلتر (نزدیک یک) را تجربه میکرد.

بخشی از ریزش روز ۱۲ ژانویه (۲۲ دی) بیت کوین به این خاطر بود که بخشی از بازار اطلاعات کافی درباره نحوه کار ETFهای نقدی، بازخرید و شکلگیری قیمت در این محصولات نداشتند. برای نمونه، تفاوتهایی جزئی بین عرضهکنندگان این ETFها وجود دارد و به همین خاطر دادههای مربوط به جریان ورود سرمایه به این صندوقها میتواند چند روز دیرتر منتشر شود. علاوهبر این، معاملهگران بعد از چند بار انتشار اخبار نادرست درباره تأیید ETFهای بیت کوین، تا حد زیادی نسبت به این خبر در زمان تأیید رسمی مشکوک بودند که در نهایت سبب شد برخی کارگزاریها اجازه سرمایهگذاری روی این محصولات را به مشتریان خود ندهند.

این را هم اضافه کنیم که در حال حاضر هیچ کس نمیداند ETFهای بیت کوین بعد از توقف معاملات در پایان هفته میلادی و نوسانهای قیمت در خارج از ساعات معاملاتی، قرار است چگونه بازگشایی شوند. اگر معاملهگران به اندازه کافی اطلاعات نداشته باشند و تأثیر ETFها از جمله میزان ورود سرمایههای جدید به بازار بیت کوین از طریق این محصولات را درک نکنند، طبیعی است که برای جلوگیری از غافلگیری منفی، دست به فروش بزنند؛ مسئلهای که ترس نسبت به اصلاح روزهای اخیر بیت کوین را تقویت خواهد کرد.

The post سقوط بیت کوین بعد از تأیید ETFها؛ علت چه بود؟ appeared first on ارزدیجیتال.

جریان

جریان نمودار

نمودار نمودار

نمودار