361 بازدید

آمارهای مربوط به بازارهای مشتقه و همین طور رشد ناگهانی نرخ تسلط بیت کوین، در مجموع نشان از شکلگیری یک تغییر کمسابقه در بازار این ارز دیجیتال دارند؛ اما آیا میتوان گفت همزمانی این تغییرات با جهش ۱۰درصدی روز قبل بیت کوین، نقطه پایان چرخه نزولی اخیر را مشخص میکند؟

به گزارش کوین تلگراف، همبستگی بین قیمت بیت کوین و بازار سهام آمریکا از اواسط ماه مارس (اسفند ۱۴۰۰) بهشکلی غیرمعمول بالا بوده است؛ یعنی این دو کلاس دارایی در این مدت حرکات قیمتی و نوساناتی شبیه به هم داشتهاند. این دادههای شاید بتوانند نادیدهگرفتهشدن جهش ۱۰درصدی روز قبل بیت کوین به بالای ۲۱٬۰۰۰ دلار میان معاملهگران را توجیه کنند؛ بهویژه با در نظر گرفتن این نکته که شاخص بورسی «S&P ۵۰۰ E-MINI FUTURES» در عرض دو روز ۴درصد رشد کرده است. با وجود این، فعالیتهای معاملاتی اخیر و آمارهای مربوط به بازارهای مشتقه، با قدرت از رشد اخیر قیمت حمایت میکنند.

جالب اینجاست که افزایش اخیر قیمت بیت کوین یک روز پس از آن اتفاق افتاد که دفتر سیاستگذاری حوزه علوم و فناوری کاخ سفید، گزارشی در رابطه با مصرف انرژی شبکههای ارز دیجیتال منتشر کرد. در این گزارش به اجرای استانداردهایی قابلاطمینان در جهت افزایش بهرهوری انرژی در این حوزه توصیه شده است. ضمن اینکه کارشناسان کاخ سفید به سازمانیهای دولتی آمریکا پیشنهاد کردهاند تا با ارائه کمک در زمینههای فنی، ارتباط و مشارکت خود را با صنعت استخراج ارزهای دیجیتال آغاز کنند.

مقایسه نوسانات قیمت بیت کوین (خط نارنجی) و شاخص «S&P ۵۰۰ FUTURES» (خط آبی).

مقایسه نوسانات قیمت بیت کوین (خط نارنجی) و شاخص «S&P ۵۰۰ FUTURES» (خط آبی).همان طور که از نمودار بالا پیداست، در بسیاری از نقاط، قلهها و درههای قیمتی با یکدیگر در یک زمان تشکیل شدهاند. با این حال، این همبستگی بسته به احساسات و ارزیابی سرمایهگذاران از میزان ریسک موجود در بازار، دستخوش تغییر میشود. برای مثال، بین مه تا ژوییه ۲۰۲۱ (اردیبهشت تا تیر ۱۴۰۰)، این همبستگی عمدتاً معکوس بود؛ یعنی در حالی که بازار سهام رشد میکرد، ارزهای دیجیتال با سقوط مواجه میشدند.

نکته مهمتر این است که شکافی عمیق بین این دو نمودار از اواسط ژوییه تا اواسط اوت سال جاری (تیر تا مرداد) دیده میشود و همان طور که پیداست، در این بازه زمانی بازار سهام رشد محسوسی داشته است. مقایسه شاخص قیمت بیت کوین و S&P ۵۰۰ FUTURES با مقیاسهای برابر، روش بهتری است؛ اما از آنجا که حجم نوسانات این دو متفاوت است، نتیجه درست از آب در نمیآید. این را هم در نظر داشته باشید که مطابق با سابقه این دو شاخص، این شکافها تمایل به بستهشدن دارند.

شاخص S&P ۵۰۰ FUTURES از ابتدای سال ۲۰۲۲ تا ۶ سپتامبر (۱۵ شهریور) ۱۸درصد سقوط کرده است و بیت کوین در همین بازه زمانی ۶۰.۵درصد از ارزش خود را از دست داده است. بنابراین، طبیعتاً اگر میل سرمایهگذاران به معامله داراییهای پرریسک بیشتر شود، آن دسته از داراییهای ریسکی که نوسانات قیمتی بیشتری را تجربه میکنند، عملکرد بهتری هم از خود به نمایش خواهند گذاشت.

جدا از این موضوع، عوامل دیگری هم بر نوسانات بازار تأثیر میگذارند و به همین خاطر هیچ راهی برای پیشبینی دقیق مسیر قیمتها وجود ندارد. با این حال، افزایش میل فعالان بازار به سرمایهگذاری روی داراییهای پرریسک، میتواند عملکرد بهتر بیت کوین نسبت به بازار سهام را توجیه کند و شکاف بهوجودآمده بین دو شاخص را به میزان قابلتوجهی کاهش دهد.

معاملهگران حرفهای انتظار جهش روز گذشته بیت کوین را نداشتند

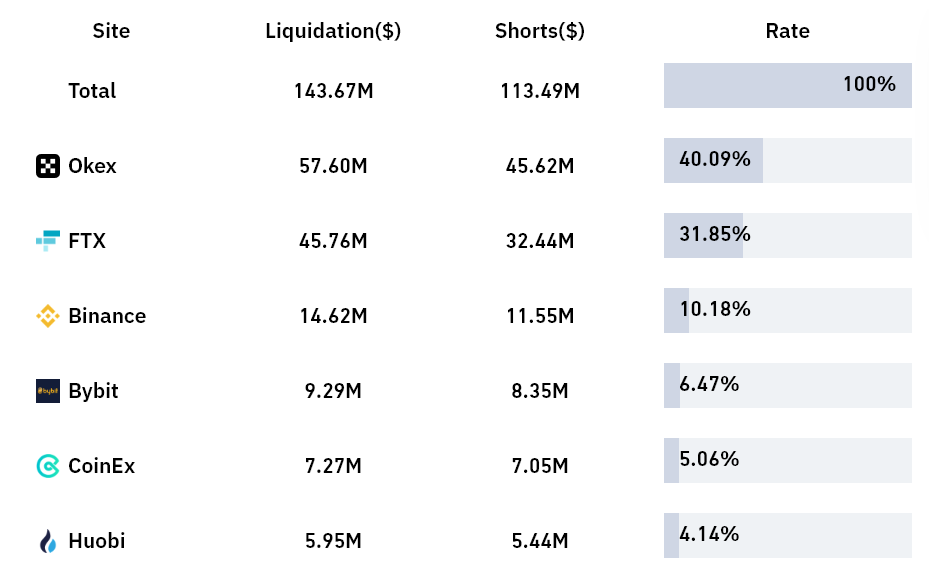

روز گذشته ۱۲۰میلیون دلار موقعیت معاملاتی شورت (فروش یا برای کسب سود در جهت کاهش قیمت) در بازار بیت کوین لیکویید شده است که بالاترین رکورد از ۱۳ ژوئن (۲۳ خرداد) محسوب میشود. مشخصاً به این خاطر که بیت کوین طی دو هفته منتهی به ۷ سپتامبر (۱۶ شهریور) ۱۳درصد کاهش قیمت داشته، کسی انتظار چنین جهشی را از این ارز دیجیتال نداشته است؛ اما میتوان حدس زد معاملهگران شورت پس از لیکوییدشدن موقعیتهای معاملاتی خود تا چه حد غافلگیر شدهاند.

علاوه بر این، شواهد دیگری را هم میتوان از دادههای مربوط به لیکوییدشدن معاملهگران در صرافیهای مختلف استخراج کرد.

حجم موقعیتهای معاملاتی بیت کوین لیکوییدشده در صرافیهای مختلف.

حجم موقعیتهای معاملاتی بیت کوین لیکوییدشده در صرافیهای مختلف.برای مثال، صرافیهای مشتقه بایننس و بایبیت (Bybit) که معاملهگران خرد در آنها فعالیت زیادی دارند، ۱۷درصد از موقعیتهای معاملاتی لیکوییدشده را به خود اختصاص دادهاند؛ در حالی که سهم این دو صرافی از بازار فیوچرز (آتی) بیت کوین حدود ۳۰درصد است. این آمارها شکی به جا نمیگذارد که نهنگهای بزرگ فعال در بازار فیوچرز صرافی «OKX» و «FTX» جزو این معاملهگران لیکوییدشده هستند.

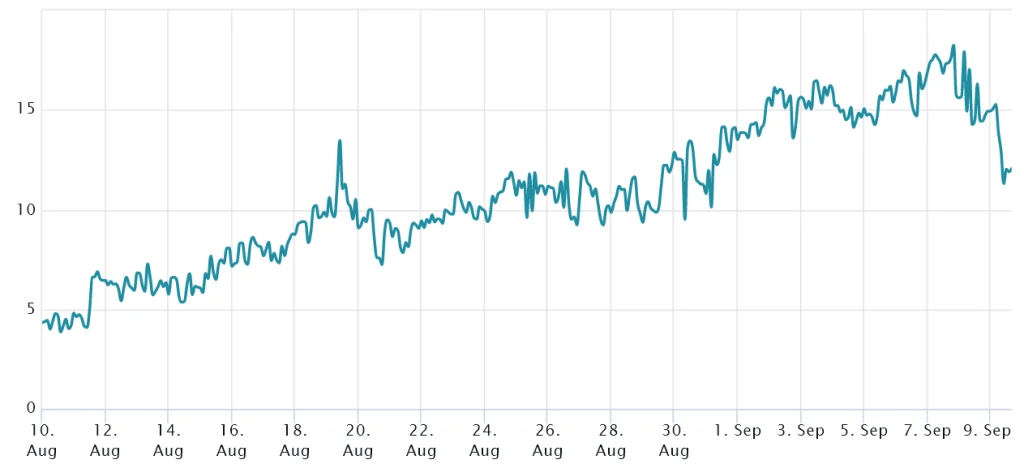

آمار دیگری که جهش ۱۰درصدی روز گذشته بیت کوین را متمایز میکند، نرخ تسلط بیت کوین است؛ شاخصی که ارزش بازار این ارز دیجیتال را با سایر ارزهای دیجیتال مقایسه میکند.

نمودار نرخ تسلط بیت کوین بر بازار ارزهای دیجیتال.

نمودار نرخ تسلط بیت کوین بر بازار ارزهای دیجیتال.همان طور که از نمودار بالا پیداست، نرخ تسلط بیت کوین از سطح ۳۹درصد به بالای ۴۰.۵درصد جهش کرده است؛ حرکتی که مشابه آن (از نظر میزان جهش) از ۱۱ مه (۲۱ اردیبهشت)، زمانی که قیمت بیت کوین به زیر ۲۶٬۰۰۰ دلار سقوط کرده بود، دیده نشده است. پس از آن ۳۱ روز طول کشید تا حمایت ۲۸٬۵۰۰ دلاری در روز ۱۲ ژوئن (۲۲ خرداد) شکسته شود.

توجه داشته باشید که افزایش نرخ تسلط بیت کوین میتواند هم در جریان جهشهای صعودی و همین طور همزمان با اصلاحات نزولی عمیق قیمت اتفاق بیفتد، بنابراین، استفاده از این شاخص بهتنهایی کمک چندانی به معاملهگران برای تفسیر بازار نمیکند.

ترس حکم بر بازارهای آپشن در حال از بین رفتن است

شاخص انحراف دلتا ۲۵ درصد (Delta Skew) که معیاری برای سنجش احساس ترس و طمع در بازارهای آپشن (Option) بیت کوین است، اکنون بهقدری بهبود پیدا کرده که بتوان گفت در آستانه حرکت از ناحیه ترس به محدوده خنثی است.

شاخص انحراف دلتا ۲۵ درصد بیت کوین.

شاخص انحراف دلتا ۲۵ درصد بیت کوین.اگر معاملهگران قراردادهای اختیار معامله بیت کوین نگران سقوط قیمت باشند، این شاخص به بالای ۱۲درصد میرسد و از طرفی اگر این معاملهگران برای افزایش قیمت در آینده هیجان داشته باشند، این شاخص به زیر منفی ۱۲درصد تغییر موقعیت خواهد داد.

شاخص انحراف دلتا ۲۵ درصد بیت کوین پس از رسیدن به اوج ۱۸درصدی در ۷ سپتامبر (۱۶ شهریور) اکنون روی سطح ۱۲درصد قرار دارد که مرز بین محدوده خنثی و نزولی در نظر گرفته میشود. علاوه بر این، جهش روز جمعه بیت کوین نشان میدهد که معاملهگران حرفهای بازارهای آپشن دیگر برای معامله قراردادهای اختیار فروش (Put Option) بیت کوین قیمتهای بالایی تقاضا نمیکنند.

این سه شاخص در کنار یکدیگر جهش ۱۰درصدی روز گذشته بیت کوین را توجیه میکنند. ۱۲۰میلیون دلار موقعیت شورت لیکوییدشده در روز گذشته عمدتاً در صرافیهای رخ داده است که معاملهگران خرد کمتری دارند، رشد ۱.۵ وحد درصدی نرخ تسلط بیت کوین و صعودیترشدن دیدگاه معاملهگران بازارهای آپشن نیز همگی نشان میدهند که ممکن است بیت کوین بالاخره به کف چرخه نزولی خود رسیده باشد.

The post ۳ شاخص که نشان میدهند جهش ۱۰درصدی روز گذشته بیت کوین نقطه پایان چرخه نزولی است appeared first on ارزدیجیتال.