بازار قراردادهای آتی اتریوم نشان میدهد معاملهگران انتظار دارند قیمت به ۲,۵۰۰ دلار برسد

دوشنبه 16 فروردین 00

756 بازدید

آمارهای تازه نشان میدهد که معاملهگران بازارهای آتی، نسبت به آینده قیمت اتریوم در کوتاهمدت خوشبین هستند و انتظار دارند قیمت این ارز دیجیتال به ۲,۵۰۰ دلار برسد.

به گزارش کوین تلگراف، قیمت اتریوم چندی پیش موفق شد با شکستن سد ۲,۰۰۰ دلاری، اوج تاریخی جدیدی را ثبت کند. همین مسئله باعث شد تا معاملهگران نسبت به عملکرد این ارز دیجیتال در کوتاهمدت دیدگاهی صعودیتر داشته باشند.

برخی از کارشناسان معتقدند که استفاده اخیر ویزا از استیبل کوین USDC که بر بستر شبکه اتریوم اجرا میشود، باعث روشنشدن جرقه جهش اخیر شده باشد. برخی دیگر هم الگوی مثلث را عامل اصلی افزایش قیمت این ارز دیجیتال میدانند.

صرف نظر از دلیل پشت افزایش ۲۵ درصدی قیمت اتریوم، به نظر میرسد که معاملهگران حرفهای در این مدت دیدگاهی صعودی در مورد روند قیمت اتریوم اتخاذ کردهاند. با نگاهی به معیارهای بازارهای آتی و رسیدن آنها به اوجهای تاریخی میتوان این دیدگاه آنها را تأیید کرد.

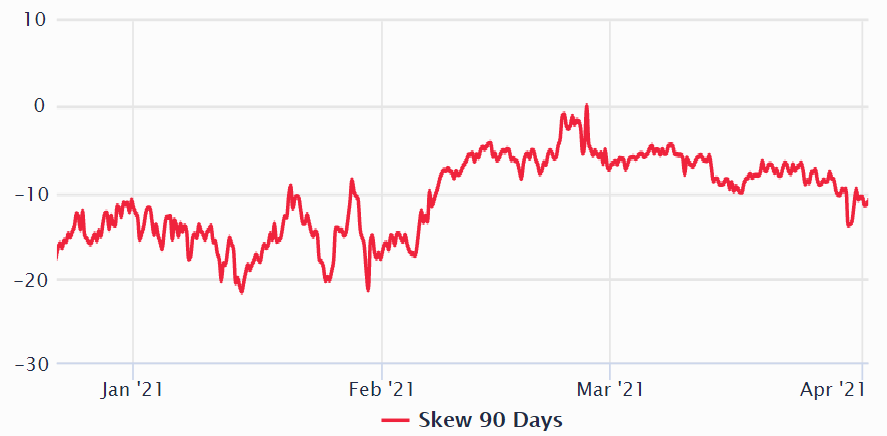

این خوشبینی میتواند معاملهگرانی که از اهرمهای بالا در معاملات خود استفاده کردهاند را با چالش همراه کند و با لیکوییدشدنهای آبشاری در صرافیها مواجه شویم. با این حال، معاملهگران حرفهای نسبت به رویکرد خود اطمینان دارد؛ این مسئله را میتوان با شاخص دلتای چولگی تأیید کرد.

این احتمال هم وجود دارد که سرمایهگذاران عملیاتیشدن طرح بهبود اتریوم شماره ۱۵۵۹ (EIP1559) را لحاظ کرده باشند. این طرح قرار است مشکل افزایش شدید کارمزدهای شبکه را رفع کند. با اجراییشدن این طرح بهبود، کارمزدهای اتریوم با مدلی ثابت محاسبه میشود؛ گفته میشود که پس از این طرح، مقیاسپذیری شبکه بیش از دو برابر خواهد شد.

محاسبه و بررسی اضافه ارزش قراردادهای آتی (پریمیوم) یکی از راههایی است که میتوان به رویکرد معاملهگران پی برد. پریمیوم اختلاف قیمت در قراردادهای آتی و بازارهای آنی را اندازهگیری میکند.

در حالت معمول، قراردادهای آتی نسبت به نرخ اعطای وام استیبل کوینها دارای اضافه ارزش ۱۰ و ۲۰ درصدی است. با تعویق تاریخ تسویه حساب قرارداد، فروشنده بهدنبال فروش در قیمت بالاتر است و این مسئله پریمیوم را بیشتر میکند.

پریمیوم قراردادهای آتی اتریوم روی ۳۸ درصد قرار دارد و این در حالی است که اتریوم اوج تازهای را ثبت کرده است؛ این یعنی، قراردادهای آتی خرید (لانگ) دارای اهرم برای سرمایهگذاران دارای ریسک است. پریمیوم بالای ۲۰ درصد لزوماً نشانه سقوط قریبالوقوع نیست، اما سرمایهگذارانی که بیش از اندازه به خود مطمئن هستند، ممکن است در صورت کاهش قیمت به زیر ۱,۷۵۰ دلار، با خطر روبهرو شوند.

شایان ذکر است که معاملهگران بعضی اوقات در جهشهای بازار اهرمهای خود را افزایش میدهند، اما پس از آن اقدام به خرید اتریوم میکنند تا به این ترتیب، ریسک قراردادهای آتی را کاهش دهند.

گاهی اوقات نیز قراردادهای مدتدار با اهرم بالا در نتیجه افزایش شدید خرید قراردادهای آتی از جانب معاملهگران خرد، خریداری میشوند. نهنگها، میزهای آربیتراژ و بازارسازها بهدلیل نرخ تأمین سرمایه متغیر، از سرمایهگذاری در چنین قراردادهایی امتناع میکنند.

وضعیت صعودی قراردادهای اختیار

بررسی وضعیت بازار قراردادهای اختیار برای تعبیر درست رفتار معاملهگران حرفهای و ریسکهای ناشی از نوسانات بازار ضروری است.

بررسی دلتای چولگی ۲۵ درصدی ابزاری قابلاعتماد و آنی برای تحلیل ترس و طمع حاکم بر بازار است. این شاخص قراردادهای اختیار خرید (کال) و فروش (پوت) مشابه را در کنار یکدیگر مورد بررسی قرار میدهد. وقتی که پریمیوم اختیارهای فروش خنثی تا نزولی، بیشتر از اختیارهای خرید یکسان باشد، این شاخص وارد محدوده منفی میشود. در این حالت گفته میشود که بازار وارد فاز «ترس» شده است. این وضعیت معمولاً پس از جهشهای گسترده اتفاق میافتد. از طرف دیگر، وقتی چولگی منفی باشد، میتوان گفت که رویکرد حاکم بر بازار بیشتر بهسوی صعود سوق دارد.

چولگی قراردادهای اختیار برای اولین بار از ۵ فوریه (۱۷ بهمن) تا به حال بهسمت منطقه صعودی وارد شده است. صد البته فاصله چندانی هم تا منفی ۱۰ درصد ندارد که یک منطقه خنثی به حساب میآید. نباید فارموش کرد که شاخص ترس و طمع در هفتههای گذشته به وضعیت بهتری رسیده است.

یکی از دلایل رویکرد نسبتاً صعودی، ترس از کاهش شدید قیمت بعد از عبور از مقاومت روانی ۲,۰۰۰ دلاری است؛ اتفاقی که ۱۹ فوریه (۱ اسفند) شاهدش بودیم.

با وجود تمام این مسائل، بازارهای مشتقه وضعیتی سالم دارند و به نظر میرسد همزمان با ثبت اوج تاریخی تازه اتریوم، معاملهگران حرفهای هم در حال سروسامان دادن به موقعیتهای خود هستند.

The post بازار قراردادهای آتی اتریوم نشان میدهد معاملهگران انتظار دارند قیمت به ۲,۵۰۰ دلار برسد appeared first on ارزدیجیتال.